¿Cómo pueden la IA, el aprendizaje automático y otras herramientas RegTech mejorar los procesos de protección, detección y respuesta?

• ¿Cuál será la próxima ola de herramientas RegTech?

• ¿Cómo determinar qué tecnología funciona y cuál no?

Transcripción:

Leigh-Anne Moore:

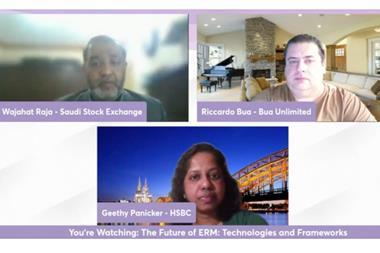

Hola. Hola a todos. Bienvenido de nuevo. Muchas gracias por acompañarnos en FinCrime Global. Muchas gracias a nuestros patrocinadores hoy, a nuestra maravillosa selección de oradores y a ustedes, la audiencia, por unirse a nosotros hoy y por plantear tantas preguntas excelentes.

Leigh-Anne Moore:

Entonces, a continuación, tenemos una sesión muy actual, una charla junto a la chimenea sobre el uso de la automatización, la IA, los datos y el aprendizaje automático para combatir los delitos financieros de manera más efectiva, y lo que se avecina para 2022. Entonces, les toca a ustedes, Sujata y Vijay. . Gracias.

Sujata Dasgupta:

Muchas gracias, Leigh-Anne. Hola y bienvenidos a todos. De hecho, tenemos una sesión fantástica preparada para usted en la que hablaremos sobre cómo utilizar la automatización, el aprendizaje automático, la IA y los datos para combatir los delitos financieros de manera más efectiva, y cuáles son las tendencias emergentes que veremos en los próximos años. .

Sujata Dasgupta:

En primer lugar, me gustaría presentarme. Dirijo la asesoría global sobre cumplimiento de delitos financieros para servicios de consultoría de datos con más de 20 años de experiencia en varios países. Creo que he hecho siete países en, a través de EE. UU., Reino Unido, Europa y Asia. Ahora vivo en la hermosa ciudad de Estocolmo en Suecia.

Sujata Dasgupta:

Y me acompaña mi co-panelista, Vijay Gopaladesikan. Hola y bienvenido, Vijay. Hola Vijay. ¿Puedes oírme? No estoy seguro de si Vijay tiene un problema de audio. Vijay, podemos verte, pero ¿puedes oírnos? Ups.

Sujata Dasgupta:

Bueno. Probablemente Vijay, tiene que volver a iniciar sesión. Mientras tanto, permítanme presentarles el contexto de esta discusión. Como todos sabemos, al pertenecer a este dominio de delitos financieros, las instituciones financieras de todo el mundo enfrentan ciertos desafíos tradicionales. Por ejemplo, desafíos en torno a los datos, desafíos en torno a plataformas heredadas, desafíos en torno a procesos manuales y mucho más.

Sujata Dasgupta:

Entonces, si tenemos que hablar específicamente sobre los desafíos de los datos, podría haber problemas relacionados con, por ejemplo, la calidad de los datos o los datos que se encuentran en silos como si estuvieran sentados en múltiples sistemas diferentes. Por lo tanto, no existe una única visión única del cliente. Eso es sobre el lado de los datos. En cuanto a las plataformas, por supuesto, las plataformas tradicionales que están basadas en reglas, no son lo suficientemente efectivas para detectar patrones inusuales porque solo se rigen por los escenarios y los umbrales.

Sujata Dasgupta:

No tienen la capacidad de detectar patrones inusuales si están por debajo de los umbrales o no alcanzan esos escenarios particulares. Y, por supuesto, hay problemas con la deuda heredada que tienen. No se pueden ajustar en gran medida porque han estado allí durante unos 10 años y hay muchas tecnologías de la nueva era con las que estas plataformas no son compatibles.

Sujata Dasgupta:

En el propio espacio de cumplimiento de delitos financieros, sabemos que muchas funciones son en gran medida manuales. Por ejemplo, si habla de la incorporación, las revisiones de CDD, los procesos de debida diligencia mejorados, las revisiones periódicas, como mencioné, y luego, nuevamente, en la parte de investigación, todas estas funciones son muy manuales. El ritmo al que están cambiando las regulaciones de delitos financieros y el ritmo al que los delincuentes financieros se están volviendo expertos en tecnología, es imperativo que las instituciones tengan que pasar a procesos digitalizados más automatizados.

Sujata Dasgupta:

Y de eso es de lo que queremos hablar hoy. Pero déjame comprobar si Vijay puede oírme, para que podamos iniciar la conversación.

Vijay Gopaladesikan:

Sí, Sujata, alto y claro.

Sujata Dasgupta:

Bueno.

Vijay Gopaladesikan:

Todo ordenado.

Sujata Dasgupta:

Bueno. Bueno. Qué bueno tenerte de regreso, Vijay. Vijay se une a nosotros desde Singapur. Vijay, si pudieras compartir algunas líneas para presentarte a nuestra audiencia.

Vijay Gopaladesikan:

Seguro seguro. Sí. Soy Vijay Gopaladesikan. Estoy basado en Singapur. Trabajo para Standard Chartered Bank. Dirijo algunas cosas aquí. Me ocupo de la gestión de la lista de vigilancia para el grupo chárter estándar. También soy responsable de la configuración del motor de detección en cuanto a sus configuraciones, algoritmos, etcétera, los módulos avanzados y todo.

Vijay Gopaladesikan:

Además, el lado de la optimización, para reducir los falsos positivos, gestionamos las reglas y también, con inteligencia artificial y herramientas de aprendizaje automático, estas son las áreas que cubro en este dominio.

Vijay Gopaladesikan:

He estado en este espacio de delitos financieros durante más de 15 años. Antes de Standard Chartered, trabajé en Royal Bank of Scotland. Antes estuvo con ABN AMRO. Ese es mi viaje en el cumplimiento de delitos financieros. Gracias, Sujata. A ti.

Sujata Dasgupta:

Gracias, Vijay. Sé que es bastante tarde para usted, así que gracias por tomarse este tiempo y unirse a la sesión de hoy.

Sujata Dasgupta:

Mientras aún estaba solucionando su tecnicismo, solo estaba hablando de los desafíos inherentes que vemos que enfrentan las instituciones financieras en torno al cumplimiento de los delitos financieros, y probablemente me escuchó, al menos, una parte de eso. Entonces, si pudiéramos comenzar hablando de datos, porque si estamos hablando de automatización, aprendizaje automático, IA, los datos se vuelven de suma importancia, ¿verdad? Porque todos trabajan con datos.

Sujata Dasgupta:

Hablando de datos, sabemos que hay problemas en las instituciones financieras cuando hablamos de datos. Sé que se está especializando en el lado de la detección, entonces, desde su perspectiva, ¿cómo cree que los datos mejorados o el uso más efectivo de los datos también pueden hacer que el proceso de detección sea más efectivo?

Vijay Gopaladesikan:

Por supuesto. Sí. Los datos, como dijiste, son un tema muy amplio, muy amplio. Pero tocaré tal vez algunos aspectos, no los analizaré en su totalidad, sino algunos aspectos desde la perspectiva de la selección, por ejemplo, tanto la selección de transacciones como la selección de nombres.

Vijay Gopaladesikan:

Cuando se trata de la detección de transacciones, y si observamos los problemas que enfrentamos con los datos, esencialmente, solo hay algunos atributos que buscamos dentro de las transacciones, ¿verdad? Nombres de individuos, nombres de entidades, nombres de embarcaciones y nombres de ubicaciones, cualquier país embargado, ciudad, etcétera. Estos son principalmente… Y también, la información asociada como el número IMO para embarcaciones o pasaporte o identificación nacional para individuos, etcétera. Estos son los elementos centrales.

Vijay Gopaladesikan:

A diferencia de la selección de nombres, dentro de la selección de transacciones, no podemos esperar, al menos, dentro del tipo de MT, no podemos esperar que todos estos atributos de datos adicionales de información de identificación personal estén disponibles. Y otro problema crítico con el filtrado de transacciones es el hecho de que en una transferencia de cliente típica, transferencia de cliente a cliente como un mensaje MT103, la mayoría de los campos están semiestructurados o sin formato o semiformateados. No sabes dónde termina el nombre y dónde comienza la dirección.

Vijay Gopaladesikan:

Por lo general, verá muchas coincidencias cruzadas, dentro del campo de dirección en el nombre de la calle, encontrará el nombre de una coincidencia individual. Entonces, todos estos son los problemas de hoy, que, si preguntas, ¿se resolverán en el futuro? Es por eso que ISO 20022 se está implementando para reemplazar a 15022 después de algunas décadas. Es un gran cambio que SWIFT está introduciendo. Aquí, la expectativa es que algunos de estos mensajes semiestructurados se vuelvan completamente estructurados. Pero, ¿cuándo empieza esto? Noviembre de 2022 para el cruce de fronteras, ya más de 70 países han adoptado los tipos MX y las transacciones nacionales ya están llegando a través de MX.

Vijay Gopaladesikan:

Pero finalmente, 2025 es la fecha límite en la que todos deben cumplir con este formato ISO 20022, que esperamos donde los datos estén más estructurados en lugar del campo 50 donde todos los datos ahora están agrupados en un MT 103, digamos campo de cliente, o para el caso, [muchos 00:09:25]. En un formato estructurado, podemos tener todos estos datos insertados en etiquetas designadas como la etiqueta del número de cuenta, la etiqueta del nombre, la etiqueta de la calle, etcétera, donde puede ocurrir la coincidencia dirigida. Algunas de estas coincidencias cruzadas se pueden eliminar con eso.

Vijay Gopaladesikan:

Entonces, datos, ese aspecto en términos de la estructura del formato que quería tocar cuando se trata de la selección de transacciones, en términos de las dificultades que enfrentamos hoy versus lo que podría suceder en el futuro. Pero nuevamente, durante este período de tres años, habrá una coexistencia de MT y MX. Entonces, por lo tanto, veremos tanto estructurados, no estructurados, formateados, totalmente formateados, semiformateados, todo este problema existirá por el momento. Pero eventualmente, esperamos que las cosas se calmen y que para entonces pueda haber soluciones de coincidencia más específicas.

Vijay Gopaladesikan:

La otra cosa en el lado de la lista de vigilancia, si tuviera que decir, retrocediendo 15, 20 años atrás, tal vez, creo que fue en 2008 cuando OFAC introdujo la regla de más de 50, ¿verdad? Regla del 50 por ciento. Antes de eso, los bancos, en su mayoría instituciones financieras, solo revisaban las transacciones contra las listas regulatorias centrales como tales, nada más allá. Pero ahora, las expectativas están cambiando, ¿verdad?

Vijay Gopaladesikan:

En términos de cómo prevenimos de manera efectiva que ocurran delitos financieros, debe asegurarse de que los datos que usamos para filtrar desde el lado de la lista de vigilancia sean bastante sólidos, ¿verdad? Entonces, no se trata solo de lo que publican los reguladores, también se trata de la propiedad y los datos controlados.

Vijay Gopaladesikan:

Entonces, ¿cómo podemos asegurarnos de que se están realizando suficientes investigaciones para identificar a las partes que son propiedad o están controladas por las partes que figuran en la lista de los reguladores? Ahora, el cambio reciente que ocurrió, creo que en marzo de este año, fue que se aprobó la ley de delitos económicos en el Reino Unido, ¿verdad? Y eso tiene el Asentimiento Real.

Vijay Gopaladesikan:

Ahora, lo que significa es que, anteriormente, los bancos todavía tenían el margen de maniobra de argumentar a través de los criterios de conocimiento razonable. Es decir, digamos, como banco, estamos realizando transacciones con una parte que no está en la lista regulatoria. Sin embargo, eso es propiedad o está controlado por una parte que figura en la lista de, por ejemplo, OSFI. Tuvimos el aprovisionamiento en el pasado donde siempre podemos defender que no teníamos un conocimiento razonable para creer que esta parte era de hecho propiedad o estaba controlada por una parte que OSFI figuraba en la lista.

Vijay Gopaladesikan:

Pero ahora, eso ha cambiado. Ese es un delito de responsabilidad estricta que se introdujo como parte del proyecto de ley de delitos económicos, donde la transacción que usted dejó pasar, si esa misma transacción fue capturada por algún otro banco y si la informaron, entonces, el regulador puede multarnos, ¿verdad? ? Ellos tienen todo el derecho de multarnos. Entonces, ese argumento ya no será válido.

Vijay Gopaladesikan:

Entonces, en el lado de la lista de seguimiento también, cuando decimos datos, hay una gran expectativa de que investiguemos mucho y también cotejemos los datos de control de propiedad. Del mismo modo, en el lado de la selección de nombres, si lo consideramos, hay fácilmente más de 5 millones de entradas en la lista de seguimiento que tenemos que comparar. Porque, por lo general, se espera que los bancos evalúen la lista de sanciones, las regulatorias. Además, también, los que son propiedad o están controlados como acabamos de discutir. Y tienes una enorme base de datos de PEP. Entonces, tienes… La mayoría de los bancos también hacen análisis de noticias negativas, ¿verdad? Cribado de noticias negativas basado en listas.

Vijay Gopaladesikan:

Entonces, si tiene en cuenta todo esto, entonces, es claramente más de 5 millones de registros de la lista de observación los que debemos comparar. Y no va a ser fácil cuando hagas todo esto. Del lado del cliente, cuando hablé sobre la verificación de transacciones, mencioné que los datos de verificación de nombres podrían ser un poco mejores porque los datos que verificamos son datos que se han sometido a la identificación y las verificaciones, KYC ha sucedido. Entonces, está más estructurado, es más claro, formateado.

Vijay Gopaladesikan:

Pero la disponibilidad de información personal identificable adecuada sobre los datos que retienen los bancos sigue siendo un problema, ¿verdad? Para clientes, al menos, podríamos tener, pero para partes relacionadas de, digamos, una entidad cliente, un cliente de banca comercial o un cliente de banca corporativa, no puede tener la fecha de nacimiento, una identificación nacional de, digamos, un director , o digamos, una autoridad signataria.

Vijay Gopaladesikan:

Entonces, con solo el nombre registrado, y de la misma manera, en la lista de observación que ven, la mayoría de los… tomemos en cuenta a PEP, por ejemplo. La persona que ocupa la función pública destacada, lo más probable es que la información relacionada con ese individuo esté disponible en fuentes públicas. Pero, entonces, si en el momento en que vas a los familiares y asociados cercanos, es decir, los PEP secundarios, la posibilidad de encontrar esta información personal identificable de todos estos individuos es casi nula, ¿verdad?

Vijay Gopaladesikan:

Entonces, cuando solo tiene nombres, ¿qué tan efectiva puede ser la evaluación? ¿Cuáles son las herramientas que implementas con solo el nombre? Puede desarrollar algoritmos hasta cierto punto para hacer una comparación efectiva de nombres, pero en el momento en que va a mercados como India, Vietnam, cualquier país asiático donde los nombres son bastante comunes, ¿verdad?

Sujata Dasgupta:

Sí.

Vijay Gopaladesikan:

En India, podría haber decenas de miles o cientos de miles de Ramesh, Kumar, Suresh, en el momento en que se comparan con esos nombres, el ruido que creará el filtro será enorme. Entonces, ese es un desafío constante cuando se trata de datos, y los bancos continúan haciendo todos los esfuerzos posibles para mejorar los datos que tenemos sobre nuestros clientes, y también estamos trabajando con todos los proveedores de servicios de datos para ver cómo pueden mejorar y enriquecer la disponibilidad de datos dentro de la lista de seguimiento.

Vijay Gopaladesikan:

Entonces, es una lucha constante, una batalla, pero sí, de hecho estamos haciendo esfuerzos para mejorar esta situación.

→SEE ALSO: Foro Mundial FinCrime

Parte de Digital Trust Europe Series: se llevará a cabo durante mayo, junio y julio de 2022, visitando cinco ciudades importantes;

Bruselas | Estocolmo | Londres | Dublín | Ámsterdam

Llegue al límite del debate sobre delitos financieros en FinCrime World Forum.

Sujata Dasgupta:

Esa es una gran explicación. Quiero decir, comenzaste explicando con los conceptos básicos, y luego, entraste en las complicaciones que los datos pueden causar en un proceso de selección. Trajo los nuevos estándares, eso es ISO 20022, la evaluación dirigida, el beneficiario real, todos los puntos muy importantes. Al final, cuando terminas eso, sabes, todos estos son desafíos. Por lo tanto, quizás abordemos esto en un segmento posterior donde hablemos sobre cómo mejorar la eficacia y la eficiencia. Tal vez podamos hablar sobre cómo las herramientas de tecnología avanzada pueden ayudar en ese proceso. Puntos brillantes.

Sujata Dasgupta:

Y si bien mencionó mucho sobre la parte de detección, todo este desafío de datos también es un obstáculo para el lado del monitoreo de transacciones, así como en el lado AML donde, nuevamente, no se basa en tiempo real cuando hablamos de monitoreo de transacciones. No es en tiempo real, como la verificación de transacciones que mencionó, que es, nuevamente, en tiempo real.

Sujata Dasgupta:

Entonces, en el monitoreo de transacciones que ocurre post-facto, ahora también hay una serie de desafíos con los datos, porque también hay… el tipo de datos que generalmente se usa son datos de clientes, datos de cuentas, datos de transacciones, su parte asociada datos, datos de titularidad real. Porque dependiendo del tipo de escenarios que estén siendo afectados por estas transacciones, las alertas que se generan, los procesos de investigación requerirían todo este tipo de datos.

Sujata Dasgupta:

Y nuevamente, el primer desafío del que estaba hablando antes, debido a la naturaleza aislada de los datos de los clientes en sí, si solo habla de datos de clientes. Es tan silo, fragmentado. A veces, ni siquiera están completos. No son consistentes a través. A veces, en muchos casos, hay datos ficticios porque, a veces, tal vez un cliente se haya incorporado. Habría enviado solo el 80% de su información, y el resto habría sido solo, ya sabes, solo para mover la pantalla, se habría ingresado algo, el nombre aparece en la línea de dirección, la dirección aparece en la línea de país y pronto. Todas estas inconsistencias, los desajustes suceden.

Sujata Dasgupta:

Y esto crea un problema para los investigadores, también, en una etapa posterior. En la etapa de detección, etapa de investigación, estos son grandes desafíos, porque no obtenemos una información holística sobre el cliente. Y en la lucha contra el blanqueo de capitales, muchos escenarios funcionan según el principio de agregación, ¿no? Que el mismo cliente hizo, digamos, un total de, digamos, $10,000 en el día. Entonces, para hacer eso, necesita agregar todas las transacciones del cliente. Ahora, si yo, como cliente, estoy sentado con tres ID de cliente diferentes, haciendo transacciones de $ 4,000 cada una, el sistema no podrá agregar, y saldré impune.

Sujata Dasgupta:

Mientras que el sistema debería haberme alertado de que este cliente ha realizado tres transacciones de 4.000 cada una, que ha alcanzado ese límite de transacción, ya sabes, el límite de transacciones de divisas. Entonces, creo que este tipo de desafíos con tener datos en silos, o no tener datos consistentes, esto también causa problemas de agregación.

Sujata Dasgupta:

Y luego, nuevamente, cuando no tenemos suficiente información como la que mencionaste sobre esto, los signatarios autorizados, o las personas que tienen el control, las personas que poseen estas cuentas, o si es una empresa… Entonces, no tener esta información sobre beneficiarios reales es, nuevamente, un desafío mayor porque tenemos esos, los reguladores han impuesto ese tipo de, como que es el 50% allí en EE. UU., en Europa, es el 25% con variaciones. Por lo tanto, todos estos desafíos son causados por los datos que, nuevamente, las instituciones luchan por administrar. Entonces, completamente contigo allí, Vijay en eso.

Sujata Dasgupta:

Ahora, este es el problema del que hablábamos. Y en términos de solución, ¿para qué está trabajando la industria? Entonces, dado que Vijai está allí desde Singapur, tal vez pueda comenzar con lo que Singapur ha estado trabajando en esto. Sabemos que la Autoridad Monetaria de Singapur es muy activa en toda esta área de mejorar el ecosistema de cumplimiento de delitos financieros. Y se les ocurrió el [COSPIC 00:19:41]. Creo que ese es el nombre. Ese es el intercambio colaborativo de información sobre lavado de dinero entre instituciones.

Sujata Dasgupta:

Y eso lo dirige el regulador, la Autoridad Monetaria de Singapur. Entonces, este tipo de asociaciones público-privadas que vemos. Así que comencé con Singapur, pero luego, hay algunos otros… Como la Autoridad Monetaria de Hong Kong comenzó eso, Hong Kong AML Lab es lo que ellos llaman. Luego, en los Países Bajos, comenzaron lo que llaman Transaction Monitoring Netherlands, o TMNL. En Estonia, recientemente probaron lo que llaman AML Bridge, Estonia’s AML Bridge.

Sujata Dasgupta:

Entonces, todos estos son varios tipos de iniciativas donde el público y el privado, es decir, sus organismos gubernamentales, sus reguladores, las fuerzas del orden están trabajando junto con los organismos privados, es decir, las instituciones financieras, para colaborar en los datos, en la información y la inteligencia. , de modo que si los delincuentes eluden varios sistemas…

Sujata Dasgupta:

Porque la información no está ahí con los demás, así que si esa es la escapatoria que los delincuentes están explotando, creo que este tipo de colaboración público-privada es lo que marcará la diferencia para, al menos, manejar el desafío de los datos, así que que se comparten los datos. Entonces, Vijay, tu…

Vijay Gopaladesikan:

Absolutamente. Absolutamente, Sujata, muy bien dicho. De hecho, sí, tienes razón sobre COSMIC. COSMIC se lanzará el próximo año, al menos, ahí es cuando se lanzará más tarde.

Sujata Dasgupta:

Sí.

Vijay Gopaladesikan:

ACIP, Asociación de la Industria ALD/CFT, esto se estableció en Singapur, creo, en 2017. Y COSMIC, la discusión comenzó a fines del año pasado. Sí, creo que fue el año pasado. Será entre seis bancos como piloto. SCB es uno de ellos, SCB y tres bancos extranjeros y tres bancos locales. SCB, HSBC y Citi, y tres bancos locales, DBS, UOB y OCBC. Estos son seis bancos que están entrando en el programa piloto, pero se extenderán aún más a todos los demás bancos en Singapur.

Vijay Gopaladesikan:

Esa es una iniciativa brillante en la que todo lo que tiene que ver con el financiamiento de la proliferación, el lavado de dinero basado en el comercio, todos estos son… y también empresas ficticias. Entonces, estas son las áreas de enfoque. La información se intercambiará libremente entre estos bancos. Y MAS y CAD, Departamento de Asuntos Comerciales, estos dos departamentos se unieron con esta iniciativa. Estamos ansiosos por eso.

Vijay Gopaladesikan:

Y al igual que otros HKMA y Estonia y los Países Bajos que mencionó, recuerdo haber escuchado del lado de Dubai en el Medio Oriente, la policía de Dubai inició algo llamado FISP, Financial Intelligence Sharing Partnership, nuevamente, Standard Chartered, HSBC y Supongo, Emirates NBD, estos son los bancos que estuvieron involucrados inicialmente.

Vijay Gopaladesikan:

Sí, son todas buenas noticias. ¿Derecha? Y de hecho, con el GAFI recomendando este MLAT, tratado de asistencia legal mutua sobre el intercambio de información, creo que lentamente, más y más países están creando asociaciones público-privadas para compartir libremente esta información para evitar que los malos actores exploten el sistema. Entonces, de esa manera, definitivamente son grandes iniciativas. Sí.

Sujata Dasgupta:

Verdadero. Verdadero. Verdadero. Entonces, ahora, al pasar de los datos al uso de tecnología avanzada como el aprendizaje automático y la inteligencia artificial, creemos que para abordar los desafíos relacionados con la eficiencia y la efectividad, la eficiencia se trata más de hacer su trabajo mejor y más rápido, y la efectividad es hacer lo correcto. atrapar al tipo correcto de delincuentes, algo que nuestras plataformas basadas en reglas no pueden hacer en este momento. ¿Derecha?

Sujata Dasgupta:

Entonces, al observar estas dos palancas, la efectividad y la eficiencia, hemos visto en los últimos años que las instituciones han comenzado a tomar medidas con cautela hacia el uso de la IA y el aprendizaje automático en los modelos de detección, así como en la parte de investigación. ¿Derecha? Entonces, nuevamente, tanto en términos de detección como de monitoreo, y una gran parte del aprendizaje automático de IA se está utilizando en la incorporación de clientes y la evaluación de riesgos, la diligencia debida mejorada y todo eso también.

Sujata Dasgupta:

Entonces, probablemente, su opinión sobre cómo esta tecnología avanzada puede mejorar la eficacia y la eficiencia del lado de la detección.

Vijay Gopaladesikan:

Sí. Desde el contexto de la proyección, tienes razón. La inteligencia artificial y la herramienta de aprendizaje automático han estado funcionando durante los últimos años. Pero en términos de la tasa de adopción, todavía es muy inferior. No todos los jugadores se han presentado para hacer una inversión y probar esto, porque, por supuesto, conlleva cierto riesgo, por lo que requiere muchas pruebas. Pero las cosas están cambiando, evolucionando lentamente. Eso es lo que, al menos, pude ver en el mercado.

Vijay Gopaladesikan:

Pero en mi opinión, incluso antes de que hablemos de, digamos, los RPA o IPA, o… Lo siento, se está oscureciendo aquí. Sí. Lo siento. RPA, IPA, IA, herramienta de aprendizaje automático, incluso antes de ir allí, creo que es fundamental que los bancos deben establecer ciertas cosas en primer lugar, que se trata de definir claramente el apetito por el riesgo o la tolerancia al riesgo para el banco. Eso es muy importante en primer lugar. Entonces, tienes que tener una posición política muy sólida en términos de lo que es bueno y lo que no es bueno para el banco, ¿no? Todo eso es muy esencial.

Vijay Gopaladesikan:

Luego, debe definir cuáles son los diferentes tipos de mensajes que, como banco, debemos evaluar en busca de sanciones. Entonces, dentro de esos tipos de mensajes, ¿cuáles son algunos de los campos que llevarían información crítica que debería estar sujeta a revisión? Y dentro de esos campos, de nuevo, ¿cuáles son algunos de los atributos de la lista de observación que son críticos para ser evaluados?

Vijay Gopaladesikan:

Entonces, estos son aspectos importantes. Y así mismo, ¿cuáles son las diferentes listas que existen en todo el mundo, qué regulador tiene autoridad jurisdiccional extraterritorial, cuál lista debe aplicarse a todo el grupo? ¿Cuáles son algunas de las listas regulatorias locales que deberían aplicarse dentro de la jurisdicción? Entonces, todos esos son importantes para ser configurados.

Vijay Gopaladesikan:

Ciertos bancos toman todas las diferentes listas que existen por todas partes, y simplemente filtran, lo que va a inundar, correcto, los filtros. Por lo tanto, es importante que definamos claramente cómo debe ser la configuración. Cómo tratamos [inaudible 00:26:44], por ejemplo. ¿Cómo deben ser tratadas las sanciones sectoriales? ¿Puede haber un enfoque basado en el riesgo para lidiar con eso? Si es un banco global, ¿cómo manejaremos las transacciones que se realizan en las sucursales? ¿Deberíamos revisar cada vez la misma transacción que se realiza entre sus propias sucursales?

Vijay Gopaladesikan:

Entonces, algunos de estos son muy, muy críticos antes de pasar a las tecnologías avanzadas. Habiendo dicho eso, nuevamente, llegar a tecnologías avanzadas como el proceso robótico, la automatización, ha estado presente durante algún tiempo en términos de recopilación de información que podría ayudar a los investigadores al brindarles información sólida para que puedan pasar menos tiempo en la adjudicación de alerta como tal. .

Vijay Gopaladesikan:

Entonces, esa es un área. Y, por supuesto, el enfoque tradicional de ajuste de falsos positivos a través de reglas y la lista de excepciones, siempre está disponible. Pero luego, con RPA, ¿puede automatizar dicha creación o identificación de candidatos que podrían agregarse a su lista de excepciones como buenos? Eso podría ser un RPA, ¿verdad? Y de la misma manera, lentamente, incluso… de nuevo, depende de cuán sofisticada sea su herramienta de detección, pero dependiendo de eso, hay herramientas en el mercado donde existen las API, ¿verdad? Automatización inteligente de procesos.

Vijay Gopaladesikan:

¿Tu herramienta es capaz de recordar la huella digital de transacciones que antes se manejaban como falsos positivos? Y cuando vuelvan a producirse transacciones similares, ¿puede recordar esa huella digital y volver a aplicar la decisión anterior? Entonces, todas estas son IPA, ¿verdad? Eso es lentamente… No lentamente, ya ha estado disponible durante cuatro o cinco años en ciertos sistemas. Nuevamente, depende de… Ciertos bancos aún no han adoptado tales cosas, ¿verdad? Están operando de una manera muy primitiva. Pero tales capacidades de existir.

Sujata Dasgupta:

Sí.

Vijay Gopaladesikan:

Luego, viene su herramienta de inteligencia artificial y aprendizaje automático que, hasta cierto punto, muchos bancos han adoptado del contexto de selección de nombres, porque ahí es donde tiene todos los atributos adicionales como la fecha de nacimiento y la identificación nacional. Entonces, se convierte en un algoritmo basado en tres de decisión simple. Entonces, si el nombre coincide, verifique los datos, la identificación nacional. Eso es algo simple.

Vijay Gopaladesikan:

Pero poco a poco, los bancos han comenzado a adoptar para la detección de transacciones también estas herramientas de inteligencia artificial y aprendizaje automático. Porque sin esto, no será sostenible con los malos actores cada vez mayores, y el volumen de tráfico sigue aumentando día a día. Necesita soluciones sólidas como esta, de lo contrario, el costo de cumplimiento seguirá creciendo.

Vijay Gopaladesikan:

Entonces, estas herramientas son inevitables, en mi opinión.

Sujata Dasgupta:

Sí, muy cierto. Porque si solo miramos el último mes y la situación geopolítica, la crisis que hemos visto en Europa del Este, creo que allí mismo se han agregado miles y miles de entradas a estas listas de observación.

Vijay Gopaladesikan:

Absolutamente.

Sujata Dasgupta:

Y, a veces, también se puede haber agregado la misma entrada a varias listas. Entonces, incluso si observa que se agrega un nombre a cinco listas, lo que significa [cinco en una lista 00:30:01], ¿verdad?

Vijay Gopaladesikan:

Sí.

Sujata Dasgupta:

Entonces, creo que ahí es donde optimizar ese tipo de alertas, el método que dijiste, comenzando con el apetito por el riesgo, y luego, usar globalistas o listas específicas de países es la elección que debes hacer. Entonces, estoy completamente de acuerdo con tus puntos de vista allí. Asi que-

Vijay Gopaladesikan:

De hecho, antes del Brexit, Sujata, antes del Brexit. Reino Unido, la lista OSFI simplemente seguía lo que publicaba la UE. ¿Derecha?

Sujata Dasgupta:

Mm-hmm (afirmativo).

Vijay Gopaladesikan:

Después del Brexit, comenzaron a emitir de forma autónoma una serie de sanciones.

Sujata Dasgupta:

Sí.

Vijay Gopaladesikan:

Y ahora, entre febrero y ahora con el conflicto de Ucrania del que acabas de hablar, hay un crecimiento del 35 al 40 % dentro del Banco de Inglaterra, o la OSFI y la lista de la UE. ¿Derecha? Entradas significativas, como has dicho.

Sujata Dasgupta:

Sí.

Vijay Gopaladesikan:

Tienes toda la razón en eso.

Sujata Dasgupta:

Sí. Entonces, administrar esa lista de seguimiento, o la función general de administración de listas, es lo que describió muy bien. En el camino paralelo, digamos, su KYC o la parte de monitoreo de transacciones, también, donde estamos viendo una lenta adopción de todas estas tecnologías avanzadas, porque, ya saben, los desafíos de los que hablábamos en el área de KYC, para ejemplo, donde hay mucho proceso manual. Al estar fragmentados sus datos, no sabe si esta persona que se incorpora ya es un cliente existente en el banco.

Sujata Dasgupta:

Entonces, creo que la resolución de entidades es algo que estamos viendo que se está adoptando bastante bien en esto… Una vez más, la resolución de entidades se puede usar de muchas maneras diferentes, pero usarla en su CKYC durante la incorporación, durante sus revisiones, eso es una parte. Y, luego, nuevamente, usándolos durante las investigaciones solo para ver, como estaba mencionando, todo el ángulo de agregación si tres ID de cliente pertenecen al mismo cliente. Entonces, enrollarlo a nivel de cliente, ¿verdad?

Sujata Dasgupta:

Entonces ese tipo de cosas es donde la resolución de entidades está funcionando muy bien. Luego, tenemos estos descubrimientos de red basados en tecnología de gráficos donde estos… ya sabes, beneficiosos. De lo contrario, es muy difícil identificar beneficiarios reales. Pero con estas redes, al menos, puedes entender los vínculos. A pesar de que no puede identificar el beneficiario real final, aún descubre los vínculos ocultos. ¿Derecha? Luego, hay empresas ficticias que se identifican a través de estas visualizaciones de red.

Sujata Dasgupta:

Por lo tanto, estas son cosas que están ayudando tanto en el lado de la incorporación y de la diligencia debida mejorada, como también en el lado de la investigación. Y luego, también, las plataformas heredadas de las que hablábamos que están basadas en reglas y su detección solo se basa en los escenarios y los umbrales. Y, nuevamente, generan muchas alertas donde el 95% de ellas resultan ser falsas también en el lado del monitoreo de transacciones, tal como mencionaste para las sanciones.

Sujata Dasgupta:

Entonces, en el lado de ML, también creo que se están adoptando muchas innovaciones basadas en el aprendizaje automático en la etapa de detección en sí, donde es una combinación del modelo basado en reglas y el basado en el aprendizaje automático. De modo que, son las alertas que se generan las que se optimizan. Tiene una menor cantidad de alertas falsas generadas, y probablemente también se generan algunas alertas verdaderas adicionales, que se transmitieron anteriormente como falsos negativos, porque el sistema basado en reglas no pudo identificarlo antes.

Sujata Dasgupta:

Así que creo que este tipo de innovaciones están ayudando en general cuando hablamos de CKYC, sanciones, lavado de dinero, todas estas áreas están siendo cubiertas.

Vijay Gopaladesikan:

Sí. Totalmente, todo el espacio de vigilancia. Sí.

Sujata Dasgupta:

Sí. Sí. Hay bastantes preguntas, pero creo que a medida que nos acercamos a tiempo, pensé en elegir una que diga, ¿cómo decidiría qué herramientas regtech son adecuadas para usted cuando hay tantas por ahí? La pregunta es interesante. Te permitiré hablar primero y luego, compartir mis puntos de vista, Vijay.

Vijay Gopaladesikan:

Por supuesto. Sí. Así es. Hay bastantes herramientas que existen en el mercado. Y una de las cosas interesantes es que incluso los reguladores comenzaron a adoptar estas tecnologías ahora. Tienes SupTech, ¿verdad?

Sujata Dasgupta:

Sí.

Vijay Gopaladesikan:

Herramientas de tecnología de supervisión que los reguladores han comenzado a adoptar. Y reguladores como HKMA y MAS, MAS ha publicado pautas FEAT, correcto, eso es bastante útil. Principios de equidad, ética, rendición de cuentas y transparencia. Y del mismo modo, HKMA ha hecho principios BDAI, big data e inteligencia artificial. Todo esto sin duda ayuda a los bancos a determinar cómo podemos elegir adecuadamente estas diferentes herramientas que existen en el mercado.

Vijay Gopaladesikan:

Dos cosas críticas para mí, explicabilidad, transparencia, ¿verdad? Estas son dos áreas críticas. Por supuesto, debemos establecer que no está sesgado, etcétera, pero cuando se trata de la explicabilidad, es muy importante, porque al final del día, si no puede explicarle a un regulador, o a cualquiera que realice una auditoría sobre su función en cuanto a ¿Por qué un evento de riesgo en particular se trató como no relevante? Entonces, toda su implementación falla, ¿verdad?

Vijay Gopaladesikan:

Debe poder explicar suficientemente el razonamiento detrás del cierre de cualquier evento de riesgo. La mayoría de las herramientas, si ve, estarían basadas en el umbral, entonces, tiene que hacer muchas pruebas positivas, negativas, por encima de la línea, por debajo de la línea, para asegurarse de que todos sus verdaderos positivos no se eliminen, haga no resultaron ser falsos negativos con su configuración, ¿verdad? Eso es crítico.

Sujata Dasgupta:

Sí.

Vijay Gopaladesikan:

Entonces, para mí, probar, probar y probar, ese es el aspecto clave. Y cualquier herramienta de inteligencia artificial, de aprendizaje automático, o en estos días, clasificada como modelo, ¿no? En el momento en que se clasifica como modelo, tiene que pasar por todo este tipo de gobernanza de modelos y obtener un marco de prueba sólido para la gobernanza de modelos.

Vijay Gopaladesikan:

Entonces, sin las pruebas adecuadas, realmente no puedes entrar en ninguno de estos. Y, por supuesto, los bancos no lo harán ni invertirán en esto sin un POC. Y su prueba de concepto será realmente sólida antes de incorporar a cualquiera de estos proveedores. Entonces, esa sería mi opinión sobre esto.

Sujata Dasgupta:

Sí. Una vez más, estoy de acuerdo con algunos puntos muy importantes que hizo. Las herramientas regtech de las que estamos hablando aquí están impulsadas por los requisitos reglamentarios. No es para el aumento de los ingresos propios del banco. Se trata más de los mandatos regulatorios, si el banco cumple, si es capaz de prevenir y detectar a esos delincuentes financieros en sus pistas. Entonces, siendo ese el requisito, creo que para cualquier evaluación de producto, comienza con lo que quiere el banco.

Sujata Dasgupta:

Puede haber cinco cosas en el mercado, pero ¿qué es lo que quiere específicamente el banco? Tal vez un banco necesite cinco cosas diferentes, mientras que otro solo necesite dos de esas cinco. Entonces, comienza con ese requisito. Si bien podemos decir que, está bien, tenemos una herramienta de medios adversos basada en IA, ¿verdad, pero cuáles son las variaciones? ¿Qué es lo que necesita el banco? ¿Y es esto algo que está disponible en todas esas cinco herramientas? ¿Derecha?

Vijay Gopaladesikan:

Sí.

Sujata Dasgupta:

En base a eso, generalmente siempre hacemos una evaluación de todos estos múltiples productos diferentes, según los requisitos del banco. Y estos requisitos se contraponen, nuevamente, a los mandatos regulatorios, ¿verdad? Entonces, comienza con las regulaciones, se transpone a los requisitos para el banco y luego se evalúa a nivel de producto. A veces, incluso a nivel de parámetros funcionales, etc.

Sujata Dasgupta:

Y luego, por supuesto, sí, están estos POC y las pruebas. Entonces, si los POC pueden dar un resultado satisfactorio, entonces se prueba con los propios datos del banco y así sucesivamente. Entonces, sí, ese es generalmente el proceso que los bancos generalmente emplean. E incluso en la UE, ya que mencionó algunas regulaciones, la FEAT que debería aplicarse a estos modelos, de manera similar, la UE también ha presentado las pautas éticas de IA que clasifican las herramientas regtech en cuatro categorías diferentes que se basan en el riesgo de estas herramientas, son capaces de… ya sabes, el riesgo que traen.

Sujata Dasgupta:

Entonces, creo que en base a la categorización de riesgo, hay cuatro categorías, mínima, limitada, aceptable y alta, si no recuerdo mal. Estas son las cuatro categorizaciones de riesgo de las herramientas que se implementarán. Entonces, es solo un documento, un documento de consulta en este momento, pero entrará en vigencia, no estoy seguro de la fecha. La Comisión Europea lo llama IA ética.

Sujata Dasgupta:

Y las herramientas que tienen un riesgo mínimo o limitado serían… Estarían abiertas para su adopción por parte de cualquier institución financiera. Pero los que tienen un alto riesgo, creo que ningún banco querría optar por esas herramientas de alto riesgo. Porque nuevamente, habrá ese ángulo de explicación para los reguladores en cuanto a por qué tuviste que ir a eso.

Sujata Dasgupta:

Entonces, creo que hay varias cosas que tienen que unirse cuando tienes que decidirte por una herramienta regtech para el caso.

Vijay Gopaladesikan:

Wolfsberg también está proponiendo algunas pautas.

Sujata Dasgupta:

Sí.

Vijay Gopaladesikan:

Creo que están creando este grupo de ética de datos. La discusión comenzó sobre eso. Hace poco escuché sobre eso. Entonces, también se publicará un libro blanco o marrón sobre eso.

Sujata Dasgupta:

Sí. Estupendo. Creo que hemos tenido una gran discusión. Muchas gracias, Vijay, por todos sus profundos conocimientos, especialmente en la evaluación de sanciones, muy detallada con la que explicó todo. Muchas gracias por eso, y fue encantador tener esta discusión.

Vijay Gopaladesikan:

Lo mismo aquí, Sujata. Gracias por compartir tus pensamientos. Encantador de estar conectado. Gracias.

Sujata Dasgupta:

Gracias a nuestra audiencia. Espero que lo hayan pasado bien, y nos vemos a todos en la próxima sesión.

Vijay Gopaladesikan:

Gracias.

Leigh-Anne Moore:

Muchas gracias, Sujata y Vijay. Esa fue una discusión muy interesante allí, y surgieron algunas preguntas importantes.

Leigh-Anne Moore:

Vamos a tomar un breve descanso ahora, 20 minutos. Y luego, comenzaremos de nuevo para nuestra próxima sesión de la tarde, que está cambiando su perspectiva del crimen de fin a través del uso de-

Foro Mundial FinCrime

Parte de Digital Trust Europe Series: se llevará a cabo durante mayo, junio y julio de 2022, visitando cinco ciudades importantes;

Bruselas | Estocolmo | Londres | Dublín | Ámsterdam

Llegue al límite del debate sobre delitos financieros en FinCrime World Forum.

FinCrime World Forum es un evento presencial de dos días que se lleva a cabo como parte de la serie Digital Trust Europe. El evento contará con presentaciones y paneles de líderes intelectuales y profesionales contra el crimen financiero que están liderando el camino sobre cómo podemos luchar mejor, más eficientemente y con mayor eficacia contra el crimen financiero.

Topics

Utilising Automation, AI, Data and Machine Learning to Fight Financial Crimes More Effectively: What’s on the Horizon For 2022

- 1

- 2

- 3

Currently reading

Currently readingUtilizar la automatización, la inteligencia artificial, los datos y el aprendizaje automático para luchar contra los delitos financieros de manera más eficaz: lo que se avecina para 2022

No comments yet